TRA UN MUTUO ED UNO SWAP SUSSISTE UN COLLEGAMENTO FUNZIONALE INSCINDIBILE (TRIBUNALE DI BRINDISI, ORDINANZA DEL 29.1.2013)

Commento a cura dell’avv. Giuseppe Angiuli

La recente ordinanza collegiale emessa dal Tribunale di Brindisi (29 gennaio 2013, Presidente dott. Almiento, relatore dott. Natali, pubblicata su www.ilcaso.it, I, 8517 – 18/02/2013) merita di essere segnalata per alcune statuizioni che appaiono significative sotto tre distinti profili problematici: la ricorribilità al rimedio cautelare ex art. 700 c.p.c. in materia di derivati, il legame funzionale sussistente tra mutuo e swap e, infine, la ricerca dell’elemento del periculum in mora.

Si tratta di tre questioni di evidente rilevanza, a ciascuna delle quali la pronuncia del Tribunale messapico fornisce una risposta di pregevole chiarezza. [Continua a leggere →]

Nel 2005, una impresa pugliese aveva stipulato due contratti di mutuo con il Monte dei Paschi di Siena. Solo successivamente (e cioè a più di un anno di distanza dalla stipula del primo mutuo) la stessa azienda-cliente si era vista proporre dalla banca un prodotto interest rate swap con una dichiarata finalità di copertura dalle oscillazioni dei tassi di mercato.

Il conflitto tra le parti era insorto allorquando la banca, a seguito dell’estinzione anticipata dei due mutui, aveva preteso il mantenimento in vita del solo strumento swap, suscitando la conseguente reazione negativa dell’azienda, che dalla residua efficacia di quel prodotto riteneva soltanto di continuare a perdere soldi inutilmente.

La cliente aveva dunque adito il Tribunale di Brindisi con ricorso cautelare atipico (art. 700 c.p.c.), ottenendo in via d’urgenza la sospensione dell’addebito dei differenziali negativi prodotti dallo swap e il contestuale ordine all’istituto di astenersi da qualsivoglia sua segnalazione alla Centrale Rischi presso la Banca d’Italia.

L’istituto senese ha opposto reclamo avverso tale pronuncia cautelare, rilevando in via generale il carattere residuale del rimedio atipico previsto dall’art. 700 c.p.c. e sostenendo, su tale base, la non ammissibilità dello stesso strumento processuale ogniqualvolta sia possibile per il cliente addivenire in altri termini ad un recesso anticipato dal contratto derivato.

Secondo la banca, alla luce delle previsioni contrattuali disciplinanti il prodotto finanziario in ispecie, la cliente avrebbe potuto decidere in qualsiasi momento di sfilarsi autonomamente dallo swap e pertanto non avrebbe dovuto esserle consentito ricorrere alla tutela cautelare atipica che, come è noto, è invocabile solo allorquando il sistema non preveda per l’avente diritto alcun diverso rimedio (sia giudiziale che extragiudiziale) per il raggiungimento dello stesso obiettivo.

L’argomento non è stato accolto dal collegio di secondo grado.

A detta del Tribunale di Brindisi, un recesso anticipato dallo swap, ove eventualmente posto in essere dall’impresa, non avrebbe sicuramente consentito a quest’ultima di ottenere il medesimo risultato economico-giuridico conseguibile con la sospensione in via d’urgenza degli addebiti disposti dalla banca, come decisa in sede giudiziale.

La ragione di ciò è molto semplice: in ipotesi di estinzione anticipata del rapporto IRS, la cliente avrebbe dovuto comunque pagare una cospicua penale contrattuale nonché, soprattutto, avrebbe dovuto farsi carico interamente del valore negativo del derivato, l’ormai tristemente famoso mark to market.

Nel caso in rassegna, per uscire dall’operazione l’impresa avrebbe dovuto pagare un mark to market pari a € 250.000 ragion per cui il collegio non ha avuto dubbi nell’affermare che, in casi come questo, il rimedio ex art. 700 c.p.c. costituisce effettivamente “l’unico strumento fruibile per far valere, in via d’urgenza, il bene della vita di cui si teme la compromissione”.

Un altro aspetto controverso della vicenda processuale oggetto di commento attiene alla contestata natura del rapporto sussistente tra il prodotto swap e i due contratti di mutuo stipulati tra il Monte dei Paschi e l’azienda pugliese sua cliente.

La banca, quantunque fossero stati già estinti i due contratti di finanziamento a cui lo swap era verosimilmente collegato, ha manifestato il suo interesse a che il derivato continuasse a produrre autonomamente i suoi effetti, significativamente contestando che l’estinzione anticipata dei due mutui avesse comportato l’automatica cessazione della funzione economica dello stesso swap.

In questo caso, pertanto, alla difesa della banca è insolitamente convenuto sostenere in giudizio che l’IRS non assolvesse ad una finalità di copertura bensì ad una sua funzione autonoma e, dunque, meramente speculativa (mentre invece, nella maggior parte della casistica, gli istituti solitamente insistono nel volere dimostrare la natura meramente protettiva di questo tipo di prodotti finanziari).

Il Tribunale di Brindisi, dopo avere analizzato il regolamento contrattuale dell’IRS ed una volta individuata con certezza la sua causa nella finalità di copertura dalla oscillazione dei tassi dei due mutui, ha ritenuto che l’estinzione anticipata dei finanziamenti avesse fatto in modo che il derivato non potesse più mantenere alcuna sua funzione economico-sociale autonomamente configurabile.

E dunque, i Giudici brindisini hanno affermato il loro principio più significativo: tra un contratto di mutuo ed uno strumento derivato di tipo swap sussiste normalmente un collegamento funzionale stretto e inscindibile, tale per cui l’estinzione anticipata del mutuo determina di per sé il venir meno della causa dello swap.

Nessun rilievo è stato peraltro attribuito alla circostanza che, nel caso in oggetto, i mutui e lo swap fossero stati stipulati in due momenti diversi, non potendosi comunque equivocare sulla innegabile inter-relazione causale tra i due tipi di negozio.

Secondo il Tribunale, “in presenza di una risoluzione anticipata dei contratti di mutuo e venuta meno la suddetta esigenza di copertura, il contratto di swap deve ritenersi oramai privo di giustificazione e sprovvisto di una funzione economico-sociale meritevole di tutela, con conseguente applicabilità del principio simul stabunt simul cadent”.

A fare propendere i Giudici per la tesi dell’interdipendenza funzionale tra mutuo e swap ha assunto rilievo decisivo il convincimento che, con la stipula dei due negozi, le parti abbiano inteso in realtà perseguire “un risultato economico unitario e complessivo” con la ineluttabile conseguenza che entrambi i contratti non possono che soggiacere ad una medesima sorte.

Il terzo problema che ha impegnato il Tribunale di Brindisi riguardava l’indagine sulla sussistenza del periculum in mora, presupposto indefettibile per qualsiasi provvedimento d’accoglimento nell’ambito della tutela cautelare atipica.

In questo caso, il carattere irreparabile del pregiudizio lamentato dall’impresa è stato rintracciato nella paventata segnalazione alla Centrale Rischi, con la connessa e probabile chiusura del credito da parte dell’intero circuito bancario, da cui sarebbero derivati una pericolosa carenza di liquidità ed un possibile rischio di fallimento.

L’ordinanza dello scorso gennaio, sul punto, sembra ritenere tempestiva l’invocazione della tutela cautelare anche allorquando l’impresa abbia tollerato per una significativa fase temporale gli effetti finanziari negativi del derivato ed abbia deciso di ricorrere al rimedio ex art. 700 c.p.c. soltanto alla vigilia di una sua possibile segnalazione alla Centrale Rischi: in tali circostanze – secondo il Tribunale brindisino – “il decorso di un apprezzabile periodo di tempo dall’evento dannoso non esclude il carattere di imminenza e attualità del pregiudizio, trattandosi di prevenire un fatto distinto da quello già consumato”.

* * *

Link al provvedimento:

8 Aprile 2013 Nessun commento

PER IL TRIBUNALE DI VERONA E’ LEGITTIMA LA COMMISSIONE IMPLICITA IN UNO SWAP

Commento a cura dell’avv. Giuseppe Angiuli

La sentenza n. 2660/2012 emessa dalla IV^ sezione civile del Tribunale di Verona (Presidente Mirenda, estensore Vaccari, pubblicata su www.ilcaso.it) si segnala per una presa di posizione indubbiamente favorevole alla diffusa prassi bancaria di negoziare prodotti swap che, fin dal momento della stipula, comportino l’addebito di un costo occulto a carico dei clienti.

27 Gennaio 2013 Nessun commento

LA COMMISSIONE IMPLICITA IN UNO SWAP E’ UN INDEBITO RIPETIBILE: IL TRIBUNALE DI PESCARA DA’ RAGIONE AL COMUNE DI PENNE

Commento a cura dell’avv. Giuseppe Angiuli

La novità giurisprudenziale apportata dalla pronuncia in commento (Tribunale di Pescara, sentenza 3 ottobre 2012, n. 1241, pubblicata su www.ilcaso.it, I, 7967, 22/10/2012) risiede nel fatto che un Comune è qui riuscito a ripetere delle somme dalla banca senza che la Giustizia abbia dovuto preventivamente dichiarare nullo o risolto il contratto derivato.

Come è avvenuto per molti altri enti locali del nostro Paese, anche il Comune di Penne aveva stipulato nel 2002 un contratto del tipo interest rate swap a garanzia del rischio di rialzo dei tassi d’interesse variabili in relazione ad una operazione di finanziamento. [Continua a leggere →]

Tra il 2002 e il 2004, analogamente a tante altre situazioni di questo tipo, l’ente si era poi visto progressivamente sostituire, per tre volte di seguito, il prodotto IRS con un altro della stessa specie.

E come per altri casi, al momento di ogni sostituzione del vecchio swap con quello nuovo, la banca aveva apparentemente “premiato” la amministrazione locale elargendole un up-front, ossia un premio di liquidità.

Nel 2008 il Comune, dopo avere registrato delle pesanti perdite in relazione all’ultimo derivato stipulato in ordine di tempo, aveva deciso di sospendere unilateralmente il pagamento dei flussi negativi di interessi, trascinando l’istituto intermediario B.N.L. dinanzi al Tribunale civile di Pescara, a cui aveva chiesto pronunciarsi, in via preliminare, la nullità, l’annullamento ovvero la risoluzione dell’unico contratto swap ancora operativo, denominato Purple collar.

In aggiunta a tali domande, l’ente aveva altresì chiesto disporsi la restituzione a suo favore dell’indebito oggettivo maturato ai sensi dell’art. 2033 cod. civ. in relazione ad alcune somme versate in pendenza dei vecchi prodotti swap.

In corso di causa, la Giunta comunale di Penne decideva tatticamente di non insistere più sulla richiesta di invalidazione dell’ultimo derivato concluso in ordine di tempo e di insistere unicamente sulla ripetizione di quanto versato in relazione agli swap precedentemente in essere.

Il Tribunale di Pescara (Presidente dott. Bozza, estensore dott.ssa Ursoleo), dopo avere disposto una c.t.u. contabile, ha accertato la presenza di commissioni occulte applicate dalla banca a due vecchi swap ed ha dunque accolto la sola domanda ripetitoria tra quelle formulate dal Comune, fissando un importante precedente giurisprudenziale.

Ricordiamo come nell’ambito della finanza degli enti territoriali, la rinegoziazione di un derivato, con contestuale erogazione di un up-front, assolve molto spesso a due finalità apparentemente benefiche per l’amministrazione locale: l’incameramento di un premio di liquidità dà provvisoriamente un po’ di respiro alla capacità di spesa corrente e sembra consentire all’amministrazione locale, al tempo stesso, di “fare quadrare i propri conti” in bilancio, spostando il rischio di insolvenza dell’ente in un futuro più o meno prossimo.

In altri termini, accade molto spesso che le amministrazioni locali, dovendo in qualche modo soddisfare l’esigenza di fare cassa, si fanno convincere dalle banche a stipulare (ovvero a rinegoziare) un prodotto derivato, mosse proprio dall’incentivo costituito dall’up-front erogato nella fase iniziale del (nuovo) rapporto.

Quello che però molti amministratori spesso sottovalutano è che l’up-front, in realtà, altro non è che un parziale risarcimento del valore negativo del derivato: ed è proprio dall’analisi di questo aspetto delicato del rapporto che prende spunto la significativa decisione dei giudici pescaresi.

Essi hanno innanzitutto ricordato come la normativa di fonte secondaria (allegato 3 al regolamento CONSOB reso con delibera n. 11522/98, paragrafo 4 della parte B) impone sempre che, al momento della sua stipula, il valore dello swap sia nullo.

Il valore nullo dell’IRS sta a significare che “i contraenti devono concordare sul fatto che la somma algebrica attualizzata dei flussi positivi e negativi e del valore delle opzioni scambiate deve essere pari a zero”.

Alla stregua di tale principio-base, il Tribunale abruzzese ha dunque fornito una chiara definizione del concetto di up-front, affermando quanto appresso: “Ove invece gli swaps fossero ab origine contratti non par, ossia laddove presentassero al momento della stipula un valore di mercato negativo per una delle due controparti, in quanto uno dei due flussi di pagamento non riflette il livello dei tassi di mercato, l’equilibrio finanziario delle condizioni di partenza dovrà essere ristabilito attraverso il pagamento di una somma di danaro da parte del contraente avvantaggiato al contraente svantaggiato e tale pagamento, che dovrebbe essere pari al valore di mercato di negativo del contratto, prende il nome di up-front”.

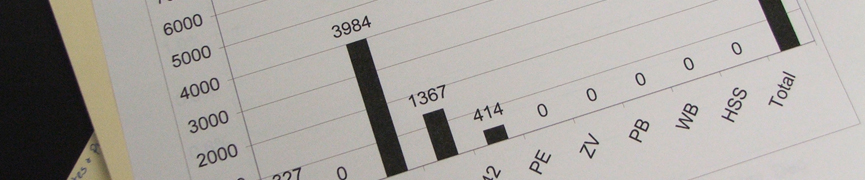

Nel caso di specie, la c.t.u. ha accertato che almeno due dei vecchi contratti IRS negoziati dal Comune di Penne presentavano un valore negativo di mark to market sin dal momento della loro stipula e che, in entrambi i casi, la banca aveva erogato degli up-front di importo insufficiente a rifondere il Comune di tale valore negativo: tutto ciò aveva finito per far sorgere – secondo i giudici di Pescara – delle commissioni implicite a carico dell’ente pubblico.

Inoltre, la disamina del regolamento contrattuale di entrambi i prodotti IRS ha consentito ai giudici di desumere la natura implicita (e perciò stesso indebita) della commissione in parola dalla semplice constatazione che “i contratti di swap escludevano qualunque importo a titolo di commissioni”.

A detta del Tribunale di Pescara, dunque, se l’importo dell’up-front elargito dalla banca non è tale da coprire il valore iniziale negativo del derivato, un ente pubblico non può farsi carico della commissione implicita incamerata in tal modo dalla banca, posto che una prassi di questo tipo risulterebbe contraria quanto meno ai principi generali regolanti i rapporti tra finanza pubblica e strumenti derivati (in primis, all’art. 41 della legge finanziaria per il 2002).

La stessa circostanza “che la banca abbia corrisposto, per ciascun contratto, l’up-front non in misura integrale, per come sarebbe stato in considerazione del valore negativo di MTM dei contratti per il Comune, caricando sul cliente il pagamento di commissioni non previste, anzi escluse dai contratti de quibus, configura l’ipotesi di pagamenti, da parte del Comune, ab origine indebiti, mancando la causa giustificativa dei pagamenti stessi”.

Una volta delineato nei termini suesposti il concetto di “commissione implicita” a carico del Comune, è risultato quindi semplice calcolare quanto la banca intermediaria dovesse restituire all’ente pubblico, coincidendo tale somma nello scarto tra il valore negativo del mark to market per l’ente e l’importo dell’up-front incassato alla stipula di ciascuno swap.

Nella fattispecie in esame, dunque, la B.N.L. è stata condannata a restituire la complessiva somma di 672 mila euro al Comune abruzzese a titolo di indebito oggettivo ex art. 2033 cod. civ., con l’aggiunta degli interessi legali dalle date in cui avvennero le rispettive negoziazioni degli swap.

* * *

Link al provvedimento:

3 Ottobre 2012 Nessun commento

LA CARENZA DI UNA CAUSA CONCRETA RENDE NULLO IL CONTRATTO DI SWAP

Commento a cura dell’avv. Giuseppe Angiuli

Avevamo già segnalato l’ordinanza cautelare dell’ottobre 2011 con cui il Tribunale monocratico di Orvieto, in applicazione dell’art. 700 c.p.c., aveva ordinato in corso di causa ad un istituto bancario di sospendere in via d’urgenza l’addebito di differenziali negativi connessi ad operazioni del tipo interest rate swap stipulate dal Comune della stessa cittadina umbra (qui il link al provvedimento). [Continua a leggere →]

Più recentemente, sempre il Tribunale di Orvieto (con provvedimento depositato il 12 aprile 2012, Presidente e relatrice la dott.ssa Maria Pia Di Stefano, pubblicato su www.ilcaso.it), nell’ambito della stessa vicenda giudiziaria ma questa volta adìto in sede collegiale per il reclamo ex art. 669 terdecies c.p.c. presentato dalla banca, ha confermato l’ordinanza impugnata, non mancando l’occasione per analizzare ancora più nel profondo la situazione in cui è finito per trovarsi l’ente territoriale a causa della stipula di ben sette swap e fissando alcuni importanti princìpi di indubbio rilievo giurisprudenziale.

Il percorso logico-argomentativo seguito dal Tribunale umbro muove da una preliminare definizione concettuale delle operazioni interest rate swap, descritte come contratti che prevedono “lo scambio a termine di flussi di cassa calcolati con modalità prestabilite, secondo un sistema che permette di diminuire il rischio connesso alla fluttuazione dei tassi di interesse ed in cui i reciproci pagamenti previsti sono ancorati a tassi di interesse differenti e predefiniti, applicati ad un capitale nozionale di riferimento”.

Il punto centrale della riflessione offerta dai giudici orvietani attiene all’analisi dello schema genetico che in un negozio di swap deve necessariamente contraddistinguere il predetto scambio di flussi di cassa tra i due soggetti contraenti.

Perché sia garantito un sano equilibrio tra le posizioni dei due contraenti, è stato ritenuto indispensabile che lo scambio di flussi legato al differenziale tra i due rispettivi tassi di interesse, al momento della stipula dell’operazione, sia pari a zero, “altrimenti il contratto partirà squilibrato a favore di uno dei due contraenti, evidenziando una possibile patologia della fattispecie negoziale”.

In sostanza, il Tribunale di Orvieto ha censurato quel comportamento degli istituti bancari, largamente diffuso nella prassi, consistente nell’occultare una situazione di mark to market negativo per il cliente già al momento della stipula dello swap.

La riflessione del Tribunale di Orvieto è tanto semplice quanto logica: non può avere senso per un cliente (e men che meno per un ente pubblico) l’acquisto di un prodotto swap che presenti, già al momento della sua sottoscrizione, un flusso di cassa negativo in quanto, in tali casi, ciò che viene a mancare è la stessa causa concreta del contratto di swap, ossia lo “scopo pratico del negozio”. Tale carenza di causa concreta – ove riscontrata – inficia la validità genetica del contratto, alla luce del principio generale di cui all’art. 1418, secondo comma, cod. civ.

Peraltro, il ragionamento generale sopra sviluppato non impedisce al nostro ordinamento di consentire l’ingresso a figure di strumenti derivati caratterizzati da un iniziale squilibrio di prestazioni tra le parti: è il caso dei derivati cosiddetti non par che, come pure precisato dalla Consob in sede di audizione parlamentare, “presentano al momento della stipula un valore di mercato negativo per una delle controparti, poiché uno dei due flussi di pagamento non riflette il livello dei tassi di mercato”(1).

Il Tribunale di Orvieto ha tuttavia ricordato che quest’ultima tipologia di derivati, per ottenere un crisma di legittimità dall’ordinamento, necessita di un indispensabile correttivo iniziale: l’erogazione di un up front (ossia di una somma di denaro) a favore del cliente, in misura tale da compensare integralmente la situazione di squilibrio finanziario tra le parti. In altre parole, perché un contratto derivato non par sia legittimo, occorre che l’up front sia dello stesso ammontare del valore di mercato negativo del contratto.

Nel caso oggetto di commento, i giudici hanno verificato che tutte le operazioni sottoscritte dal Comune di Orvieto presentavano, al momento della loro stipula, un differenziale iniziale negativo per l’ente pubblico e che gli up front, ancorchè erogati in qualche caso dalla banca, non erano di entità tale da riequilibrare il valore negativo del mark to market.

Per di più, nei casi di prodotti swap sottoscritti dal Comune con la finalità di rinegoziare precedenti derivati che già avevano prodotto dei flussi di cassa negativi per l’ente, il Tribunale ha rimarcato l’estraneità di tali operazioni rispetto alle finalità istituzionali generalmente perseguibili da una pubblica amministrazione locale che – lo ricordiamo – è ammessa dalla legge ad impegnarsi in operazioni di strumenti derivati soltanto a fini conservativi (art. 41, legge 448/2001; art. 3, d.m. 389/2003).

Su quest’ultimo punto, la presa di posizione del Tribunale di Orvieto è quasi sorprendente per la sua perentorietà ed originalità: a detta dei giudici umbri, l’attività di rinegoziazione di uno swap “costituisce di per sé una deviazione dalla normale operatività in derivati che un ente pubblico può compiere in ossequio alle esigenze di copertura del debito”. Dunque, secondo tale prospettazione, non può essere consentito ad un Comune, al fine di scongiurare l’imminente addebito di differenziali negativi, di ristrutturare il derivato accettando nell’immediato di incamerare liquidità ma al contempo accollandosi un nuovo derivato dal valore già negativo, spostando solo più in là nel tempo il rischio di andare incontro a flussi di cassa negativi. Tutto ciò non rientrerebbe nelle finalità conservative connesse all’attività finanziaria di un ente pubblico ma sfocerebbe, nella sostanza, in un’operazione negoziale non già di copertura bensì dal significato intrinsecamente aleatorio.

Ove tale ultima tesi dovesse trovare ulteriore credito da parte della giurisprudenza di merito, gli effetti che ne deriverebbero sui rapporti tra banche ed enti pubblici potrebbero rivelarsi travolgenti: infatti, l’ordinanza in rassegna finisce per delineare le ristrutturazioni di derivati aventi valore negativo (prassi molto diffusa) come operazioni intrinsecamente speculative e perciò stesso vietate alle pubbliche amministrazioni.

Ma la ricca ed articolata ordinanza in commento offre altresì una interessante interpretazione sulla validità della nota e controversa “autocertificazione” ex art. 31, reg. CONSOB n. 11522/98, alla stregua del celebre arret della Corte di Cassazione (sentenza n. 12138 del 2009, già commentata su DERIVATI.INFO: link).

Il soggetto intermediario – secondo il Tribunale di Orvieto – non può mai essere esonerato dal compiere quella necessaria attività di trasferimento verso il cliente del suo bagaglio di informazioni e conoscenze tecniche riguardanti lo specifico strumento finanziario che si intende negoziare ed è inoltre sempre tenuto (soprattutto quando si tratta di strumenti finanziari altamente complessi) a rendere edotto il cliente circa il reale significato della dichiarazione ex art. 31. Soltanto dopo avere adempiuto a tali preliminari doveri informativi la banca potrà quindi prendere per buona la dichiarazione di un cliente che attesti di avere sufficiente esperienza e conoscenza in strumenti finanziari e soltanto in tale contesto, infine, la stessa banca potrà sentirsi esonerata dal compiere ulteriori verifiche sulla rispondenza a veridicità della dichiarazione rilasciata dal cliente.

* * *

Link al provvedimento:

http://www.ilcaso.it/giurisprudenza/archivio/7314.php

(1) Audizione della Consob alla VI^ Commissione Finanze e Tesoro del Senato, 18 marzo 2009.

30 Giugno 2012 Nessun commento

IL GUP DEL TRIBUNALE DI ACQUI TERME RINVIA A GIUDIZIO 2 FUNZIONARI DI UNICREDIT PER TRUFFA AGGRAVATA E USURA. ANCHE ADUSBEF SI COSTITUISCE PARTE CIVILE

articolo di Marcello Frisone su Il Sole 24 ore del 21 aprile 2012

17 Maggio 2012 Nessun commento